金联创:2017年上半年中国甲醇进口量预测分析

作者/来源: 日期: 2017-06-09 点击率:1186

金联创讯(市场分析师:王璞):

6月初随着4月份海关的进口数据详单公布,4月中国甲醇进口量仍以低于预期存在,当月进口甲醇仅有55.37万吨,连续两个月维持50-55万吨附近,1-4月份进口量仅有254万吨,基本与2016年1-4月进口量持平。且据5月份船报显示,整体5月份进口量或仍以低于70万吨的情况出现。

翻看历史记录我们不难发现,2016年中国甲醇进口量的增幅多为新西兰货物、美洲货物以及传统的进口来源国--伊朗货物,我们现在简单分析一下上述三地货物情况。

一、新西兰货物自4月起逐步缩量

2016年中国甲醇进口量的大幅增加与新西兰的流入增加有不可忽视的关联度,或者说与Methanex其亚洲市场布局有关。新西兰是Methnex六大生产公司之一,其区内的甲醇产能为230万吨,大部分产品以外销为主,且多以亚太地区为主,尤其以韩国、日本、中国等国为主。2010年以来,韩国地区一直是新西兰甲醇的主要出口国,而中国市场整体仍低于韩国市场。伴随着2015年国际甲醇价格的大幅下跌,作为市场新兴需求主体的中国市场愈发重要,新西兰地区部分货物转而销往中国市场增加。

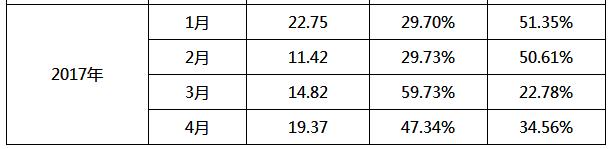

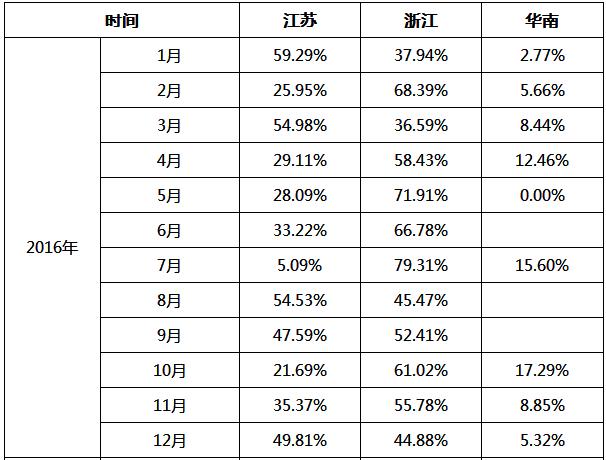

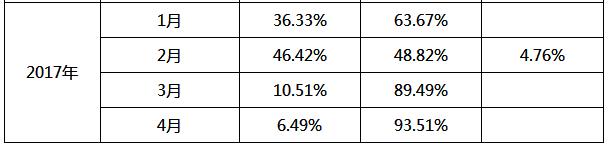

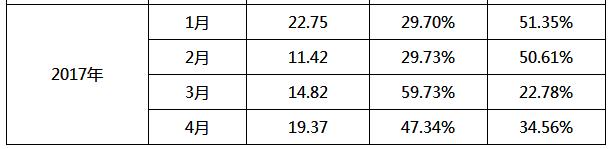

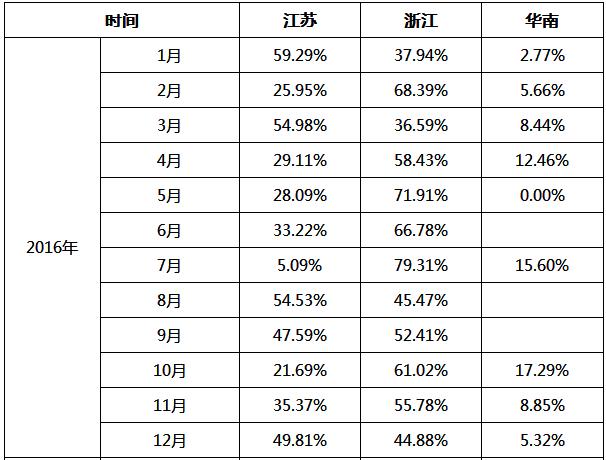

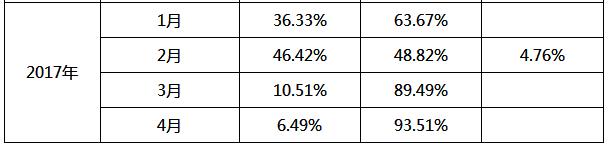

而就2017年1-4月份而言,累计进口新西兰货物为68.38万吨,同比增加26万吨,增幅近60%,且从数据分布来看,2016年新西兰货物多以华东市场为主,且浙江地区市场占比50-60%左右,2017年该比率略有降低,且从3月份开始逐渐明显,且该趋势或将短期内延续。值得一提的是,虽4月份中国进口新西兰货物19万吨,然有约6万吨余吨货物转口至韩国、美国市场,故整体进口量仅为13万吨附近。

6月初随着4月份海关的进口数据详单公布,4月中国甲醇进口量仍以低于预期存在,当月进口甲醇仅有55.37万吨,连续两个月维持50-55万吨附近,1-4月份进口量仅有254万吨,基本与2016年1-4月进口量持平。且据5月份船报显示,整体5月份进口量或仍以低于70万吨的情况出现。

翻看历史记录我们不难发现,2016年中国甲醇进口量的增幅多为新西兰货物、美洲货物以及传统的进口来源国--伊朗货物,我们现在简单分析一下上述三地货物情况。

一、新西兰货物自4月起逐步缩量

2016年中国甲醇进口量的大幅增加与新西兰的流入增加有不可忽视的关联度,或者说与Methanex其亚洲市场布局有关。新西兰是Methnex六大生产公司之一,其区内的甲醇产能为230万吨,大部分产品以外销为主,且多以亚太地区为主,尤其以韩国、日本、中国等国为主。2010年以来,韩国地区一直是新西兰甲醇的主要出口国,而中国市场整体仍低于韩国市场。伴随着2015年国际甲醇价格的大幅下跌,作为市场新兴需求主体的中国市场愈发重要,新西兰地区部分货物转而销往中国市场增加。

而就2017年1-4月份而言,累计进口新西兰货物为68.38万吨,同比增加26万吨,增幅近60%,且从数据分布来看,2016年新西兰货物多以华东市场为主,且浙江地区市场占比50-60%左右,2017年该比率略有降低,且从3月份开始逐渐明显,且该趋势或将短期内延续。值得一提的是,虽4月份中国进口新西兰货物19万吨,然有约6万吨余吨货物转口至韩国、美国市场,故整体进口量仅为13万吨附近。

二、美洲货物增幅不及预期

2016年进口市场中最为亮眼的莫过于美洲货物,随着2015年美国市场新增产能的释放,美国由传统进口国向出口国转换,并影响了南北美洲市场,最终导致了以特立尼达和多巴哥、委内瑞拉为首的南美洲货物流入中国,美国为主的北美货物流入中国。2016年累计进口特立尼达和多巴哥货物达89.09万吨,占总进口量的10.12%,进口美国货物26.21万吨,占比近3%,进口委内瑞拉货物21.32万吨,占比2.4%。而2017年该进口量随着国际市场的集中检修以及中国价格的大幅下挫而大幅减少,其中1-4月进口特立尼达和多巴哥货物7.78万吨,进口美国货物1.9万吨,进口委内瑞拉货物4.8万吨,且4月份中国有约3.3万吨保税货物转口至美国市场。

而据金联创数据跟踪,自3月中旬起,南美洲地区天然气供应量有所增加,特立尼达和多巴哥、委内瑞拉以及智利等国甲醇装置负荷均有大幅提升,其中多数装置提升至8-9成,甚至部分装置负荷达到满负荷,这将使得区内供应量大幅增加。且随着近期中国甲醇价格的止跌以及新西兰、伊朗货物的相对紧张,美洲货物得以填充中国市场。其中5月份开始美洲货物逐步销往中国市场,月内约有2.1万吨南美货物抵达中国港口,且6-7月份有超过8万吨南美货物预计抵达中国市场,后续的进口增量部分或将由美洲货物体现为主。

三、结算问题导致伊朗货缩量明显

众所周知,因伊朗地区制裁问题影响,伊朗货物多以中国、印度市场为主,其中区内ZPC、FPC以及KPC三套装置合计约500万吨装置中,约有50%的量销往中国,中国年均进口伊朗货物约250万吨附近,且多以ZPC及FPC货物为主。而与其他地区货物相比,伊朗货物结算方面多以TT(电汇)为主,相比于30天或者45天L/C结算方式而言,该结算方式资金成本较高,在一定程度上导致了伊朗货物与非伊货物的相对价差。另随着今年来国际市场的变化,伊朗货物再次遭遇结算难题,据金联创数据跟踪,该结算问题自2、3月份开始凸显,且一定程度上导致了伊朗地区货物外销的推迟甚至造成了伊朗地区库存的相对高位。

数据显示,2017年1-4月中国累计进口伊朗货物66.18万吨,较2016年同期减少10.19万吨,降幅13.34%。同时,从伊朗地区货物分布来看,华东地区占比85-90%左右,且2017年该比例提升至95%以上,且约有60%以上流入烯烃企业。

2016年进口市场中最为亮眼的莫过于美洲货物,随着2015年美国市场新增产能的释放,美国由传统进口国向出口国转换,并影响了南北美洲市场,最终导致了以特立尼达和多巴哥、委内瑞拉为首的南美洲货物流入中国,美国为主的北美货物流入中国。2016年累计进口特立尼达和多巴哥货物达89.09万吨,占总进口量的10.12%,进口美国货物26.21万吨,占比近3%,进口委内瑞拉货物21.32万吨,占比2.4%。而2017年该进口量随着国际市场的集中检修以及中国价格的大幅下挫而大幅减少,其中1-4月进口特立尼达和多巴哥货物7.78万吨,进口美国货物1.9万吨,进口委内瑞拉货物4.8万吨,且4月份中国有约3.3万吨保税货物转口至美国市场。

而据金联创数据跟踪,自3月中旬起,南美洲地区天然气供应量有所增加,特立尼达和多巴哥、委内瑞拉以及智利等国甲醇装置负荷均有大幅提升,其中多数装置提升至8-9成,甚至部分装置负荷达到满负荷,这将使得区内供应量大幅增加。且随着近期中国甲醇价格的止跌以及新西兰、伊朗货物的相对紧张,美洲货物得以填充中国市场。其中5月份开始美洲货物逐步销往中国市场,月内约有2.1万吨南美货物抵达中国港口,且6-7月份有超过8万吨南美货物预计抵达中国市场,后续的进口增量部分或将由美洲货物体现为主。

三、结算问题导致伊朗货缩量明显

众所周知,因伊朗地区制裁问题影响,伊朗货物多以中国、印度市场为主,其中区内ZPC、FPC以及KPC三套装置合计约500万吨装置中,约有50%的量销往中国,中国年均进口伊朗货物约250万吨附近,且多以ZPC及FPC货物为主。而与其他地区货物相比,伊朗货物结算方面多以TT(电汇)为主,相比于30天或者45天L/C结算方式而言,该结算方式资金成本较高,在一定程度上导致了伊朗货物与非伊货物的相对价差。另随着今年来国际市场的变化,伊朗货物再次遭遇结算难题,据金联创数据跟踪,该结算问题自2、3月份开始凸显,且一定程度上导致了伊朗地区货物外销的推迟甚至造成了伊朗地区库存的相对高位。

数据显示,2017年1-4月中国累计进口伊朗货物66.18万吨,较2016年同期减少10.19万吨,降幅13.34%。同时,从伊朗地区货物分布来看,华东地区占比85-90%左右,且2017年该比例提升至95%以上,且约有60%以上流入烯烃企业。

综合而言,2017年1-4月份中国甲醇进口量虽维持相对高位,然整体仍以低于市场预期存在,且据2016年数据跟踪,70-73万吨/月的进口量或将维持港口供需平衡,而这也导致了2017年上半年内地-港口货物流入的增加以及区域间联动作用的增强。据金联创数据跟踪,5月份中国甲醇进口量仍将以低于市场预期存在,或在60-63万吨附近存在,而6月份中国甲醇进口或将随着美洲地区流入的流入而增加,然整体仍需关注新西兰、伊朗地区货物变化情况,初步预计或在68-70万吨附近,故整体来看,2017年上半年中国甲醇进口量或在385-390万吨附近,较2016年同期缩减35-40万吨左右,待跟踪。